Умеренный портфель: 50% годовых, риск 25%

Сбалансированный портфель с относительно высокой доходностью и умеренным риском для долгосрочных инвестиций.

Цель

Получение относительно высокого стабильного дохода при умеренном уровне риска убытка и средним риском потери доходности.

- Горизонт инвестирования: год

- Целевая доходность: 50%

- Допустимый убыток: 25%

- Макс. дневной убыток: 7%

Стратегия

В основе лежит стратегия консервативного портфеля. Используя те же принципы, формируется портфель с более высокой доходностью.

Стратегия долгосрочная, пассивная с планированием инвестиций на весь год и редкими изменениями портфеля. Полученная прибыль выводится для сохранения пропорции долей.

Основную долю в портфеле составляют счета с ожидаемой доходностью не менее 50% в год. Риски ограничиваются долями счетов так, чтобы допустимый убыток по портфелю не был превышен при одновременной просадке по 3–4 счетам. Иначе говоря, риск на один счет ограничивается на уровне 6–7%.

Если ограничение риска на счет недостижимо из-за малого количества подходящих счетов, допускается включение доли консервативных счетов с меньшей доходностью.

Выбор ПАММ-счетов

В портфель выбираются счета с большой историей, показывающие среднюю доходность не менее 50%. Просадка ограничивается из расчета минимальной доли в портфеле и допустимого риска на один счет.

Критерии первичного отбора

Число наблюдений не менее 300 активных дней

Большая история говорит, во-первых, о том, что торговая система прошла проверку временем, и статистика относительно надежна для оценки доходности и риска, во-вторых, что управляющий имеет достаточный опыт, чтобы справиться с неблагоприятными фазами рынка.

Таких счетов 57.

Средняя месячная доходность не менее 3%

50% в год — это 3,4% в месяц. Критерий берется чуть меньше, чтобы не пропустить тех, кто сейчас в просадке.

Осталось 12 счетов.

Максимальная просадка не более 60%

Поскольку риск на один счет ограничивается на уровне 6–7%, при ориентировочной минимальной доле в 9–10% получаем макс. ограничение убытка на один счет 65–75%. Закладывая возможное превышение исторической максимальной просадки, получим критерий на уровне 55–60%.

Первичный отбор счетов

| ПАММ-счет | Наблюдений | Сред. доходн.,% | Макс. просадка,% |

|---|---|---|---|

| avp555:198538 | 314д. | 6,8 | 40,9 |

| Valery S:199085 (ATS#3) | 367д. | 4,5 | 36,7 |

| Kostas:199040 | 331д. | 4,4 | 40,1 |

| Petrov_Ivan:172658 | 314д. | 4,9 | 46,1 |

| Den_Nike:199218 | 347д. | 3,9 | 38,8 |

| Valery S:199083 (ATS#1) | 371д. | 3,1 | 43,4 |

| ice12:1256 | 629д. | 3,1 | 47,8 |

| ArtemkaRu:198408 | 408д. | 3,1 | 55,4 |

Далее из первичного набора был удален счет Valery S:199083 (ATS#1) из-за возможной корреляции со счетом ATS#3, счета Den_Nike и ArtemkaRu были отложены из-за сомнений в росте по итогам года.

Кроме того, были добавлены счета Baffetoff:202676 и Marlboro:4449.

История управляющего Baffetoff разбита на 2 счета: текущий 202676 и предыдущий 184636. Суммарно у них 526 активных дней, средняя доходность 5,4% и макс. просадка 47,7%. Показатели соответствуют критериям отбора.

ПАММ-счет Marlboro сейчас в глубокой просадке, поэтому он не прошел по критериям из-за сниженной средней доходности, но потенциал в 50% он, тем не менее, сохраняет.

Предварительный состав портфеля

| ПАММ-счет | Набл. | Сред. доходн.,% | Макс. просадка.,% | Макс.дн. убыток,% | Сред.дн. убыток,% | Станд. отклон.,% |

|---|---|---|---|---|---|---|

| avp555:198538 | 314д. | 6,8 | 40,9 | 10 | 2,5 | 15 |

| Valery S:199085 | 367д. | 4,5 | 36,7 | 14,9 | 1,8 | 14,2 |

| Kostas:199040 | 331д. | 4,4 | 40,1 | 11,1 | 2,1 | 15,3 |

| Petrov_Ivan:172658 | 314д. | 4,9 | 46,1 | 16,4 | 2,7 | 16,3 |

| ice12:1256 | 629д. | 3,1 | 47,8 | 15,3 | 3,4 | 17,8 |

| Marlboro:4449 | 741д. | 2,1 | 42,9 | 8,7 | 2 | 11,9 |

| Baffetoff:202676+184636 | 526д. | 5,4 | 47,7 | 20,6 | 2,1 | 6 |

Оценка риска

На следующем этапе делается оценка риска каждого счета. Задача — для каждого счета определить размер максимальной системной просадки в течение года. В пределах этого ограничения будем считать торговлю нормальной, не требующей вмешательства. Превышение заданного уровня будет означать выход торговли за рамки исторической нормы и необходимость корректировки планов по счету.

На большом горизонте риски выше, поэтому закладывается размер просадки с учетом превышения исторического максимума.

Риски оцениваются на основе исторической максимальной просадки, стандартного отклонения, максимального и среднего дневного убытка.

Историческая максимальная просадка (MDD) говорит о размере относительного убытка, который уже имел место. Это минимальная оценка риска счета. Риск на основе дневного убытка будем оценивать как размер просадки в случае 3-х наихудших дней подряд или в случае месяца ежедневной неудачной торговли со средним убытком. Чтобы рассчитать стандартное отклонение на годовом горизонте, нужно умножить среднемесячное значение на корень из 12, или на 3,46.

Оценка риска на примере счета Petrov_Ivan:172658

Макс. историческая просадка: -46,1%

Это минимальная оценка риска.

Макс. дневной убыток: 16,4%

Три таких дня подряд означают просадку (1– 0,164)^3 = 0,584 или -41,6%.

Средний дневной убыток: 2,7%

Месяц ежедневного среднего убытка означает просадку (1 – 0,027)^22 = 0,548 или -45,2%.

Стандартное отклонение: 16%

В пересчете на год это возможная просадка 16*3,46 = 55,4%.

Нас интересуют максимальные значения, поэтому возможный «нормальный» размер убытка оцениваем на уровне 50–55%, что соответствует риску, который заявляет управляющий.

Оценка риска (Risk) по всем счетам

| ПАММ-счет | Набл. | Сред. дох.,% | Макс. прос.,% | Макс.дн. убыток,% | Сред.дн. убыток,% | Станд. отклон.,% | Risk,% |

|---|---|---|---|---|---|---|---|

| avp555:198538 | 314д. | 6,8 | 40,9 | 10 | 2,5 | 15 | 52 |

| Valery S:199085 | 367д. | 4,5 | 36,7 | 14,9 | 1,8 | 14,2 | 49 |

| Kostas:199040 | 331д. | 4,4 | 40,1 | 11,1 | 2,1 | 15,3 | 53 |

| Petrov_Ivan:172658 | 314д. | 4,9 | 46,1 | 16,4 | 2,7 | 16,3 | 55 |

| ice12:1256 | 629д. | 3,1 | 47,8 | 15,3 | 3,4 | 17,8 | 60 |

| Marlboro:4449 | 741д. | 2,1 | 42,9 | 8,7 | 2 | 11,9 | 45 |

| Baffetoff:202676 | 526д. | 5,4 | 47,7 | 20,6 | 2,1 | 6 | 50 |

Ограничение убытков

На следующем этапе выставляется ограничение убытка по каждому счету. Для этого по каждому счету оценивается приемлемый риск — просадка, при которой целевая доходность еще теоретически может быть достигнута.

Расчет делается на основе фактической доходности и максимальной просадки, при которой эта доходность была достигнута. Предполагается, что доходность была бы меньше, если бы просадка была глубже, и меньше настолько же, насколько глубже просадка. Приемлемый риск — это тот размер просадки, при котором доходность была бы еще не меньше целевой.

Например, средняя доходность счета Petrov_Ivan:172658 за все время составляет 5% в месяц. Это 80% в год. Доходность была достигнута при максимальной просадке в 46%. При целевой доходности в 50%, этот запас теоретически позволяет пережить просадку до 55% без потери доходности. Этот расчет позволяет грубо оценить риск потери доходности и рентабельность инвестиции при худшем сценарии.

На основе оценок риска и приемлемого риска устанавливается ограничение убытка (Stop-loss, SL) по каждому счету.

Поскольку планируются долгосрочные инвестиции, ограничение убытка ставится как можно дальше, чтобы не фиксировать убытки раньше времени. Как минимум, оно должно учитывать возможное превышение максимальной исторической просадки.

С другой стороны, оставаться в просадке ниже приемлемого уровня означает риск недополучения доходности — если просадка по счету значительно превышает приемлемый уровень, мы рискуем получить результат ниже целевой доходности.

Учитывается также риск, который декларирует управляющий. Это уровень, после которого доверие к счету заметно уменьшается.

Приемлемый риск (AccRisk) и ограничение убытков (Stop-loss)

| ПАММ-счет | Набл. | Сред. дох.,% | Макс. прос.,% | Risk,% | AccRisk, % | Stop-loss, % |

|---|---|---|---|---|---|---|

| avp555:198538 | 314д. | 6,8 | 40,9 | 52 | 54 | 55 |

| Valery S:199085 | 367д. | 4,5 | 36,7 | 49 | 45 | 45 |

| Kostas:199040 | 331д. | 4,4 | 40,1 | 53 | 40 | 45 |

| Petrov_Ivan:172658 | 314д. | 4,9 | 46,1 | 55 | 55 | 55 |

| ice12:1256 | 629д. | 3,1 | 47,8 | 60 | 52 | 60 |

| Marlboro:4449 | 741д. | 2,1 | 42,9 | 45 | 40 | 45 |

| Baffetoff:202676 | 526д. | 5,4 | 47,7 | 50 | 58 | 60 |

Распределение долей

Доли счетов распределяются так, чтобы риск на один счет не превышал 6–7% (треть максимальной просадки по портфелю).

Поскольку в портфель набралось только 7 счетов, для соблюдения ограничения риска на счет в портфель был добавлен консервативный счет MaximM. Его ожидаемая доходность меньше целевой, в портфеле он будет выполнять роль депозита.

Итоговый портфель

| ПАММ-счет | Доля в портфеле | Огр. убытка,% | Риск на счет,% | Макс.дн. убыток,% |

|---|---|---|---|---|

| MaximM:75225 | 14% | 35 | 4,9 | 1,3 |

| Valery S:199085 | 14% | 45 | 6,3 | 2,1 |

| Marlboro:4449 | 13% | 50 | 6,5 | 1,2 |

| Kostas:199040 | 13% | 50 | 6,5 | 1,5 |

| Petrov_Ivan:172658 | 12% | 55 | 6,6 | 2 |

| avp555:198538 | 12% | 55 | 6,6 | 1,2 |

| ice12:1256 | 11% | 60 | 6,6 | 1,7 |

| Baffetoff:202676 | 11% | 60 | 6,6 | 2,3 |

Управление портфелем

Портфель был запущен 1-го мая 2012 г. Ежемесячно или на пиках со счетов будет выводиться прибыль для сохранения пропорции долей и заявленных рисков на счет. Другие изменения портфеля будут производиться только при достижении заявленных ограничений убытка, изменении параметров торговли, значительном изменении оферты или при закрытии какого-либо счета.

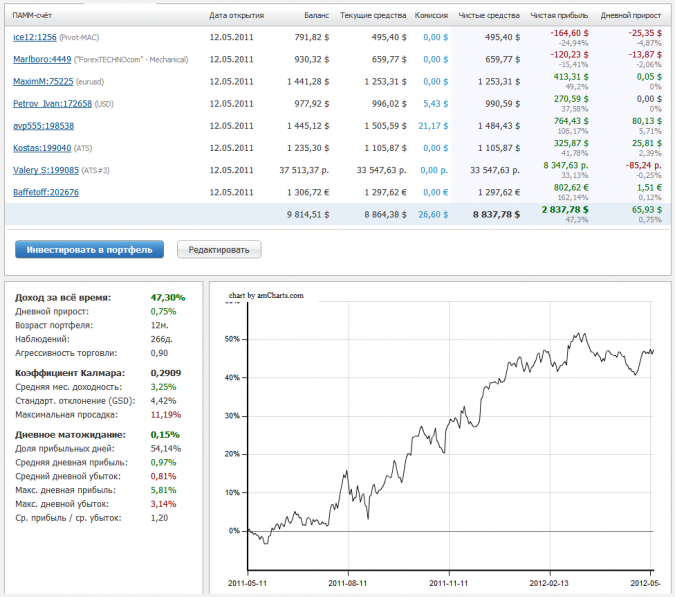

Результаты портфеля за предыдущий год (с реинвестированием)

Доходность: 47,3%

Макс. просадка: 11,19%

Макс. дневной убыток: 3,14%

Стандартное отклонение: 4,42%

Мда, не прошло и года. Портфель практически на нуле. Но можно поздравить автора с отсутствием убытков. Полагаю, что применение принципов фондового рынка к памм счетам работает только для первоначального выбора. Через месяц-два эту процедуру нужно проводить заново и полностью пересматривать портфель. Также предполагаю, что количество счетов должно быть больше, для снижения риска. Хотя, мониторинг станет сложнее. Мдааа, непросто это все |

Риски очень высокие. Но ваша идея изложить критерии выбора счетов была бы полезна, я полагаю. Хотя и это не спасет от убытков. Я пока не вижу реального метода составления прибыльного портфеля, кроме ежемесячного пересмотра управляющих в зависимости от результатов. И даже это, приведет к балансированию на нуле в случае слива одного счета и вытягивания баланса за счет других. |