ПАММ-счета на Форекс

Что такое ПАММ-счет простыми словами?

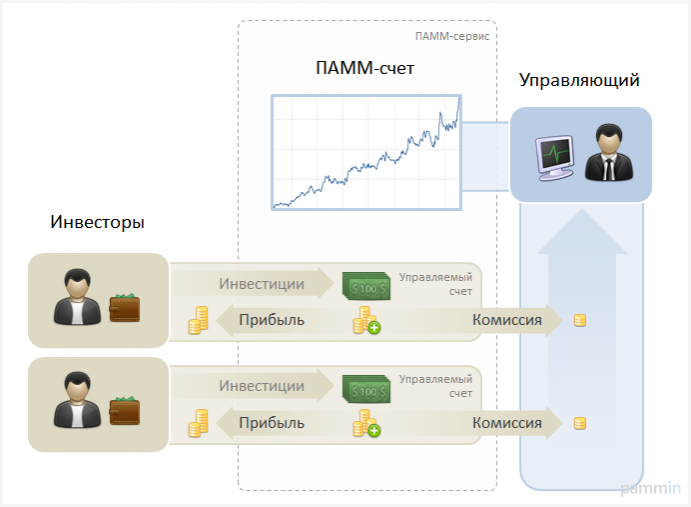

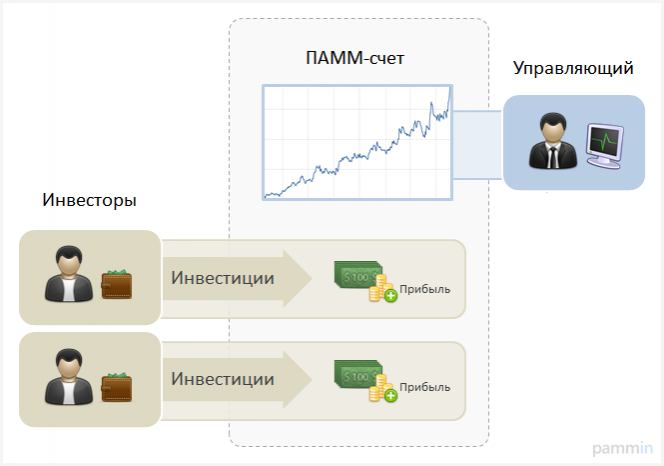

Трейдер открывает ПАММ-счет, чтобы предложить инвесторам управление их средствами. После этого любой желающий может вложить деньги в его торговлю и получать прибыль вместе с опытным трейдером, не торгуя самостоятельно.

ПАММ-счет — специальный торговый счет трейдера, в который инвесторы могут вложить свои деньги. После этого общие средства участвуют в торговле, а полученная прибыль распределяется пропорционально. Часть прибыли инвесторов перечисляется трейдеру в качестве вознаграждения. ПАММ-счет работает на площадке брокера и все расчеты происходят автоматически.

Зачем нужны ПАММ-счета?

Задумывались ли вы о том, как приумножить свои сбережения? Возможно, вы уже вкладываете деньги в банки или недвижимость, покупаете акции или облигации, инвестируете в ПИФы или вкладываете во все сразу.

Долгое время для широкого круга частных инвесторов был недоступен рынок валют Форекс. Самостоятельная торговля на нем требует серьезной подготовки и опыта — по статистике менее 5% трейдеров получают прибыль по итогам первого года.

ПАММ-счета же позволяют частному инвестору передать средства в управление опытному трейдеру через прозрачной и безопасный сервис брокера. Инвестируя в ПАММ-счет, инвестор передает деньги в управление трейдеру и отдает за это часть своей прибыли.

Трейдеру ПАММ-счета дают возможность привлечь инвестиции и заработать дополнительную прибыль на своей торговле.

Как работает ПАММ-счет?

Технически ПАММ-счета работают на базе электронной площадки брокера, называемой ПАММ-сервисом (например, Альпари). На этой площадке, прежде всего, торгует сам трейдер. В дополнение к этому брокер предоставляет сервис ПАММ-счетов. Вы можете выбрать ПАММ-счет трейдера в рейтинге, вложить в него деньги и управлять своими вложениями через личный кабинет на сайте брокера. Раз в месяц часть прибыли инвестора будет перечисляться управляющему в качестве вознаграждения.

После того, как вы инвестировали в ПАММ-счет, вы сможете следить за прибылью в реальном времени. Вывести средства или пополнить счет можно в любой момент, все операции с выполняются онлайн и занимают не больше суток.

У трейдера в личном кабинете на сайте и в терминале брокера ПАММ-счет доступен как торговый счет, к которому инвесторы могут подключать свои средства. Трейдер может выбирать тип счета, торговать на ПАММ-счете через терминал MT4 или MT5, подключать торговые системы и т.д.

Помимо торговли, трейдер создает и публикует инвестиционную оферту, где указывает процент прибыли, который берет за управление и расписание, когда исполняются заявки инвесторов на ввод и вывод средств. На условиях этой оферты инвесторы вкладывают деньги в его ПАММ. Каждый трейдер может открыть один или несколько ПАММов в разных валютах или платформах.

Принципы работы ПАММ-счетов

В работе ПАММ-счета участвуют 3 стороны:

- Управляющий — трейдер, непосредственно осуществляющий торговлю на финансовом рынке. Управляющий торгует на Форексе или рынке металлов.

- Инвестор — лицо, передающее свои средства ПАММ-управляющему для использования их в торговле и получения с этого прибыли.

- ПАММ-сервис — электронная площадка брокера, автоматически выполняющая все операции и расчеты между инвестором и управляющим.

Управляющий открывает ПАММ-счет у брокера и начинает на нем торговлю по своей системе. Как только ПАММ-счет опубликован, его могут найти инвесторы через Интернет и вложить в него деньги.

Инвестор выбирает ПАММ-счет управляющего в рейтинге и переводит на него средства со своего лицевого счета у брокера, предоставляющего ПАММ-сервис. Предварительно инвестор должен открыть и пополнить счет у брокера. После этого средства инвестора начинают участвовать в торговле управляющего, инвестор получает прибыли или убытки вместе с управляющим. Раз в месяц часть прибыли инвестора списывается на счет управляющего. Если прибыли нет, инвестор ничего не платит.

ПАММ-площадка брокера — третья стороная, которая производит все расчеты между трейдером и инвестором. Трейдер не имеет прямого доступа к средствам инвестора, а инвестор не может не выплатить вознаграждение за управление. Поэтому ПАММ-сервис полностью исключает риск мошенничества с обеих сторон. В своем личном кабинете на сайте брокера инвестор может в реальном времени отслеживать свою прибыль, в любой момент вводить и выводить средства через Интернет.

ПАММ-счета похожы на ПИФы, но ПАММы более прозрачны: здесь управляющий не может занизить доходность, инвестор видит, как ведется торговля, откуда берется прибыль или убыток, как считается комиссии, все расчеты выполняются автоматически ПАММ-сервисом.

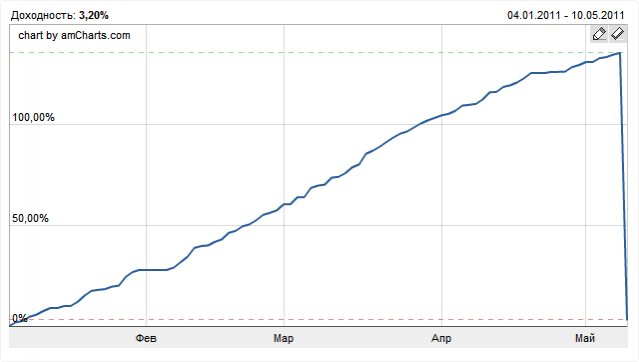

Доходность и риски ПАММ-счетов

Важной особенностью ПАММ-счетов является уровень их доходности и рисков. ПАММ позволяет действительно приумножить капитал, получать не банковские 10–12% годовых, а 50–70% и даже больше, но для этого придется идти на риск. В ПАММ-счетах нет гарантии безубытка, платой за высокую доходность является риск потери части или всей вложенной суммы.

В действительности риски ПАММ-счетов принципиально не отличаются от рисков других инвестиций. Риски есть даже в банковском вкладе. Просто чем больше доходность, тем выше и риски. Доходности без рисков, к сожалению, не бывает. Но есть и хорошая новость — рисками можно управлять, и при инвестирвании в ПАММ-счета вы вполне можете рассчитывать на средние 30–50% годовых при ограниченном риске.

Но обо всем по порядку. Сначала подробнее о том, что такое ПАММ-счета, и как они работают.

Пример инвестирования в ПАММ-счет

Рассмотрим все основные этапы работы ПАММ-счета на примере инвестирования в ПАММ-счет Hohla USD.

1. Управляющий открывает ПАММ-счет

Все начинается с того, что управляющий открывает ПАММ-счет у брокера. Чтобы открыть ПАММ-счет, трейдер должен зарегистрироваться, пройти верификацию ПАММ-управляющего, пополнить счет минимум на 300$, создать и активировать оферту для инвесторов.

ПАММ-счет Hohla USD был открыт управляющим на Альпари 31 мая 2013 года. По оферте, созданной управляющим, он берет 20% прибыли инвесторов в качестве вознаграждения за управление от 1000$.

2. Инвестор находит ПАММ-счет управляющего

Инвестор обычно находит ПАММ-счета по рекомендациям или в публичном рейтинге ПАММ-счетов.

Рейтинг ПАММ-счетов Альпари — удобный способ найти ПАММ-счет по его показателям. В рейтинге PAMMin вручную отобраны надежные ПАММ-счета, доходность считается уже с учетом выплаты вознаграждения. Для каждого ПАММ-счета выводится средняя годовая доходность и максимальный исторический убыток (просадка).

3. Инвестор вкладывает средства в ПАММ-счет

Все операции с реальными деньгами выполняются через брокера Альпари. Чтобы инвестировать в ПАММ-счет, вам нужно зарегистрироваться на Альпари и пополнить свой лицевой счет.

Можно начать на демо ПАММ-портфеле на сайте Pammin (на Альпари нет демо ПАММ-счетов). В этом случае вы сможете изучить, как работают ПАММ-счета, не рискуя реальными деньгами.

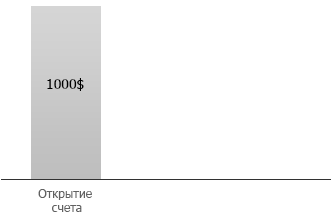

Для примера вложим в ПАММ-счет Hohla USD 1000$ (более подробное описание процедуры инвестирования смотрите в статье «Как инвестировать в ПАММ-счет»).

Начальные данные инвестиционного счета:

Баланс: 1000$

Средства: 1000$

Комиссия управляющего: 0$

Чистые средства: 1000$

Чистая прибыль: 0$

Доходность: 0%

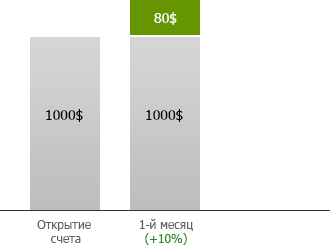

4. Первый месяц после инвестирования

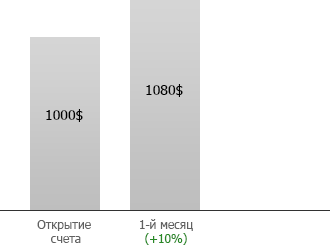

Допустим, за первый месяц ПАММ-счет показал доходность +10%.

Данные инвестиционного счета через 1 месяц:

(до выплаты комиссии управляющему):

Баланс: 1000$

Средства: 1100$

Комиссия управляющего: 20$

Чистые средства: 1080$

Чистая прибыль: 80$

Доходность: 8%

Вознаграждение (комиссия) управляющего начисляется только на прибыль — сумму средств, которая превышает баланс: 1100$ — 1000$ = 100$. Комиссия = 100$ * 20% = 20$.

Раз в месяц происходит закрытие торгового интервала: прибыль перечисляется на баланс, комиссия перечисляется управляющему.

Данные инвестиционного счета через 1 месяц:

(после выплаты комиссии управляющему):

Баланс: 1080$

Средства: 1080$

Комиссия управляющего: 0$

Чистые средства: 1080$

Чистая прибыль: 80$

Доходность: 8%

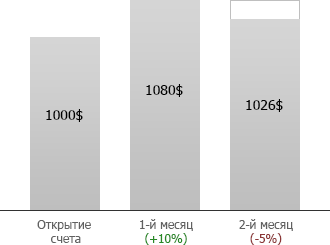

5. Второй месяц после инвестирования

Допустим, за первый месяц ПАММ-счет принес убыток −5%.

Данные инвестиционного счета через 2 месяца:

Баланс: 1080$

Средства: 1080$ - 54$ = 1026$

Комиссия управляющего: 0$

Чистые средства: 1026$

Чистая прибыль: 26$

Доходность: 2,6%

На конец второго месяца средства меньше баланса, поэтому комиссия управляющего не начисляется и не будет начисляться, пока средства не превысят баланс, т.е. пока управляющий не выведет ПАММ-счет из просадки.

6. Ввод и вывод средств

Вы можете ввести и вывести средства с ПАММ-счета в любой момент, не дожидаясь конца месяца. Прибыль также можно вывести в любой момент.

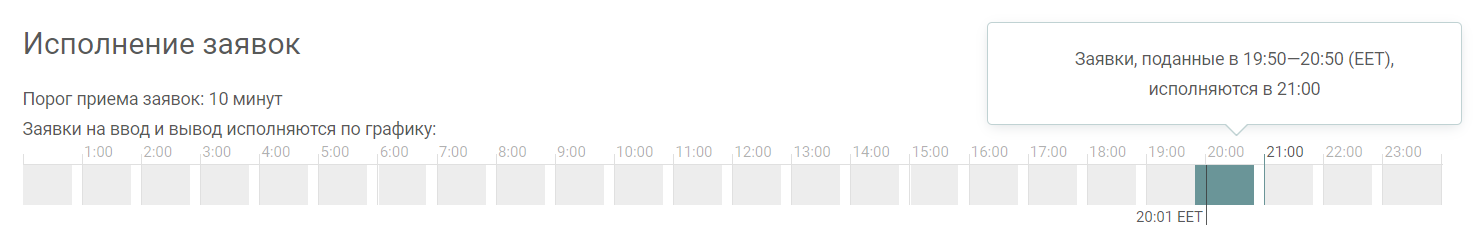

По времени операции исполняются по планировщику ПАММ-счета, но не дольше суток. Управляющий сам выставляет в оферте, в какие часы суток исполняются заявки и за сколько минут до окончания часа можно подавать заявки.

При выводе средств на ПАММ-счете должно оставаться минимум 50$. Если вы хотите вывести больше, делайте операцию закрытия счета.

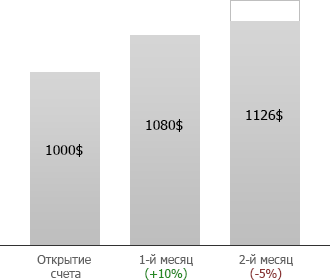

Допустим, мы решили пополнить счет на +100$.

Данные инвестиционного счета после пополнения:

Баланс: 1180$

Средства: 1126$

Комиссия управляющего: 0$

Чистые средства: 1126$

Чистая прибыль: 26$

Доходность: 2,6%

Оферта ПАММ-счета?

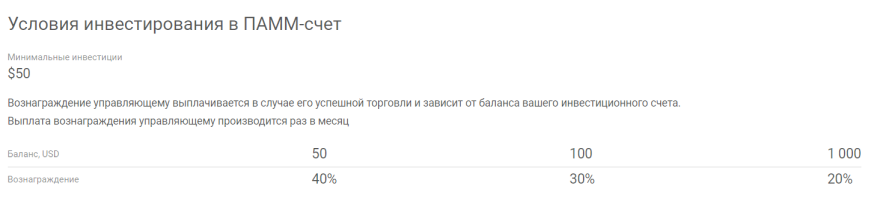

В оферте ПАММ-счета управляющий указывает процент прибыли инвестора, который он берет за управление средствами. Инвестируя в ПАММ-счет, вы автоматически принимаете его оферту. В дальнейшем указанный в оферте процент будет автоматически списываться с вашей прибыли в пользу управляющего.

В оферте также указывается валюта, в которой ПАММ-счет принимает инвестиции, минимальный размер инвестиций и минимальные суммы ввода и вывода.

Расчет прибыли и выплата вознаграждение происходят по окончании торгового интервала (раз в месяц) или при выводе средств. Если ПАММ-счет принес убыток, то комиссия не взымается до тех пор, пока убытки не будут покрыты, т. е. пока ПАММ-счет не выйдет из просадки.

У ПАММ-счета может не быть публичной оферты или ввод средств по оферте может быть запрещен управляющим. В этом случае инвестирование в данный ПАММ-счет невозможно.

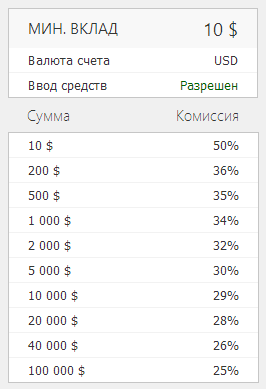

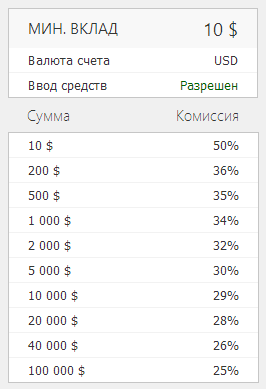

Уровни оферты ПАММ-счета

Уровни оферты ПАММ-счета

В оферте может быть несколько уровней комиссии в зависимости от вложенной суммы (см. рисунок). Чем больше вложено в ПАММ-счет, тем меньшая доля прибыли отходит управляющему. Сумма вложенных средств считается по балансу вашего инвестиционного счета.

Изменение оферты ПАММ-счета

Условия оферты фиксируются при открытии инвестором управляемого счета и действуют, пока он не будет закрыт, даже если управляющий меняет оферту в течение этого времени.

После того, как вы инвестировали в ПАММ-счет, управляющий уже не может ухудшать условия вашей оферты. Управляющий может изменить процент вознаграждения по общей оферте ПАММ-счета, но ваши условия не изменятся, пока вы не закроете инвестиционный счет.

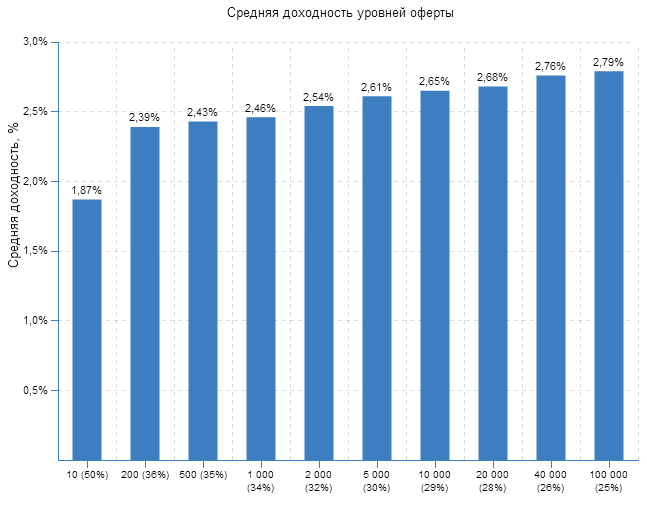

Как прибыль зависит от оферты?

Комиссия управляющего сильно снижает матожидание инвестора, поэтому при выборе ПАММ-счета нужно оценивать только чистую доходность, с учетом ежемесячной выплаты комиссии управляющего. Доходность с учетом оферты может даже стать отрицательной.

Простой пример. Мы вложили 1000$ в ПАММ-счет с комиссией управляющего 50%.

1-й месяц

Доходность ПАММ-счета: +10%.

Средства инвестора: 1100$

Чистые средства (с учетом комиссии): 1050$

Чистая прибыль: 50$

2-й месяц

Доходность за месяц: -5%.

Общая доходность без учета комиссии: 1,1 * 0,95 = 1,045 или 4,5%

Средства инвестора: 1050$ - 5% = 997,5$

Чистые средства (с учетом комиссии): 997,5$

Чистая прибыль инвестора: -2,5$

В итоге на графике ПАММ-счета без учета комиссии будет +4,5%, а фактически с учетом оферты инвестор получит небольшой убыток. В рейтинге ПАММ-счетов Pammin мы считаем чистую доходность ПАММ-счета, с учетом выплаты комиссии управляющего для выбранной суммы инвестиций. Это более точная оценка ожиданий для планирования инвестиций в ПАММ-счет.

Доходность ПАММ-счета в зависимости от суммы инвестиций на примере ПАММ-счета Stability Super Turbo:

Риски инвестирования в ПАММ-счета

Известно, что риски сопровождают любые инвестиции. ПАММ-счета — не исключение, более того, риски ПАММ-счетов выше чем у любого банковского депозита, облигаций и многих акций. Поэтому не верьте, если вам обещают заработок на Форекс без риска, такого не бывает, высокая доходность ПАММ-счетов достигается только с риском потерять часть или всю вложенную сумму. Тот, кто предлагает высокий доход без риска, либо мошенник, либо еще не имеет достаточного опыта.

Зная о рисках при инвестировании в ПАММ-счета, нужно соблюдать осторожность, чтобы не потерять много и зря. При этом будьте готовы к тому, что убытки будут сопровождать инвестирование, без этого не заработать.

В чем риск ПАММ-счетов?

Источником рисков ПАММ-счетов являются, прежде всего, убыточные торговые сделки трейдера, управляющего ПАММ-счетом. Риски состоят в том, что инвестор полностью несет возможные убытки (просадки). Если график доходности ПАММ-счета идет вниз, то и инвестор теряет вложенные в него средства.

Раньше или позже большинство торговых систем на Форексе перестают работать. Если трейдер вовремя не заметит, что его система перестала работать, и не исправит это, он начнет терять деньги. Вместе с ним будут терять деньги и его инвесторы. Опытный трейдер всегда тестирует и обновляет свои системы, отключает те, что перестали работать. Но и инвестор должен следить, что ПАММ-счет в норме.

Еще один источник риска — опасные торговые методы и торговля без стопов. Многие управляющие используют такие методы как мартингейл, сетки, усреднение и пересиживание убытков. График ПАММ-счета получается плавно растущим почти без просадок. Это привлекает инвесторов. Но если при этом управляющий не использует стоп-лоссы, можно слить весь счет за один день. По графику ПАММ-счета это не всегда заметно.

Чтобы увидеть такие скрытые риски, надо смотреть график использования плеча, максимальный убыток в течение дня, коэффициент Швагера. Или просто выбирать ПАММы в нашем рейтинге. Мы вручную проверяем все счета на использование опасных методов перед включением в рейтинг, поэтому риск быстрого слива у этих ПАММ-счетов значительно ниже.

Как оценить возможный убыток?

Есть 3 относительно простых способа оценить, сколько можно потерять на конкретном ПАММ-счете. Эти оценки можно сделать по публичным торговым данными счета и не требуют специальных знаний.

1. Стоп-лоссы

Первая мера риска – размер стоп-лосса или риск на сделку/серию сделок. Если трейдер не использует стоп-лоссы в каждой сделке, он может потерять весь капитал в одной сделке с плечом в один неудачный день. Есть стоп-лоссов нет, можно закладывать риск 100%.

Если стопы есть – можно оценить возможный убыток от "черной полосы" на счете. Она проявляется в том, как много теряет ПАММ-счет в результате серии неудачных сделок. Например, если трейдер ставит стоп-лосс на 5%, на столько максимум просядет ПАММ при одной неудачной сделке. Если управляющий откроет подряд 5 таких сделок и все они будут неудачными, счет потеряет 23%.

Оценить риск "черной полосы" или неудачной серии сделок можно по значению худшего дня на истории – максимального убытка, полученного в течение 1 торговой сессии. Представьте 3 худших дня подряд и это будет близко к реально возможной просадке. Если худший день был 10%, можно ожидать просадку 30%, худший день 15% – возможны просадки до 50%. Если худший день был более 30%, управляющий, скорее всего, не использует стоп-лоссы и может слить весь счет в одной сделке.

2. Максимальная просадка

Самой простой мерой риска принято считать размер исторической просадки – плавающего убытка от последнего пика доходности. Просадка 50% означает, что ПАММ-счет потерял половину от стоимости на пике.

Макс. просадка считается минимальной мерой риска. Если в истории ПАММ-счета была просадка в 50%, то вкладывая в него средства, нужно быть готовым к потере половины вложенного. Очевидно, что ожидаемая доходность должна этого стоить.

Но нельзя оценивать риск ПАММа только по просадкам на истории. Частый случай для ПАММ-счетов, когда счет растет практически без просадок и потом все сливает за один день. Или если у ПАММа всего год истории и этот год был удачным, максимальная просадка не покажет реальный риск, в будущем просадки могут быть значительно больше. Поэтому еще одна мера риска – декларируемая управляющим просадка.

3. Декларируемая макс. просадка

Если управляющий торгует по торговой системе, он наверняка тестировал ее на истории в 5-10 лет и знает, какую система показывала просадку на тестах. Значение этой просадки он укзывает в декларации ПАММ-счета. Если на графике ПАММ-счета была просадка 20%, а управляющий заявляет в декларации 50%, нужно ориентироваться на большее значение и принимать в качестве меры возможного убытка не 20, а 50%.

Итак, риски в случае ПАММ-счетов значительно выше, чем в других инвестициях. Инвестор полностью несет риск потери части или всего капитала. Но, тем не менее, это и не игра в рулетку — рисками можно управлять, ограничивая убытки допустимым лимитом потерь. Грамотное управление рисками — залог успеха при инвестировании в ПАММ-счета.

Нужно понимать, что временные убытки (или просадки) являются неотъемлемой частью торговли на финансовых рынках. За подъемом всегда следует спад, и наоборот. И это нормально. Доходность формируется только по истечении определенного срока, из множества взлетов и падений, за счет того, что рост всегда чуть больше или чаще просадки.

Лучшие ПАММ-счета

Авторские права на статью принадлежат Pammin.ru.

При копировании материалов установка прямой ссылки на источник является обязательной.

Уровни оферты ПАММ-счета

Уровни оферты ПАММ-счета

Как распределяется прибыль между инвестором и ПАММ управляющим, Вы пояснили, а, как распределяется убыток?